从今日全国中华蜜宝批发市场价格上来看股票配资申请,当日最高报价5.60元/公斤,最低报价3.60元/公斤,相差2.00元/公斤。

从今日全国丝瓜批发市场价格上来看,当日最高报价22.00元/公斤,最低报价2.00元/公斤,相差20.00元/公斤。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

一家专注于肺癌领域的药物研发公司即将在港交所上市。

据港交所,近期,浙江同源康医药股份有限公司(下称“同源康医药”)通过聆讯,由中信证券独家保荐,通过18A规则申请IPO。

同源康医药是一家位于浙江省湖州市的生物制药公司,成立于2017年11月,专注于小分子药物和其他相关创新药物种类的发现、开发及商业化,主要解决癌症领域特别是肺癌领域未满足的医疗需求。

5年获得6轮融资,同源康医药的估值大幅增长。但同时,作为一家高投入、产品未商业化的公司,其也面临着持续亏损的尴尬处境。

5年估值增长近23倍

据弗若斯特沙利文数据,同源康医药所在的市场,具有较好的发展前景。中国EGFR-TKI的市场规模从2017年的31亿元增至2023年的145亿元,复合年增长率为29.3%,后续预计将以8.5%的速度增至2027年的201亿元。

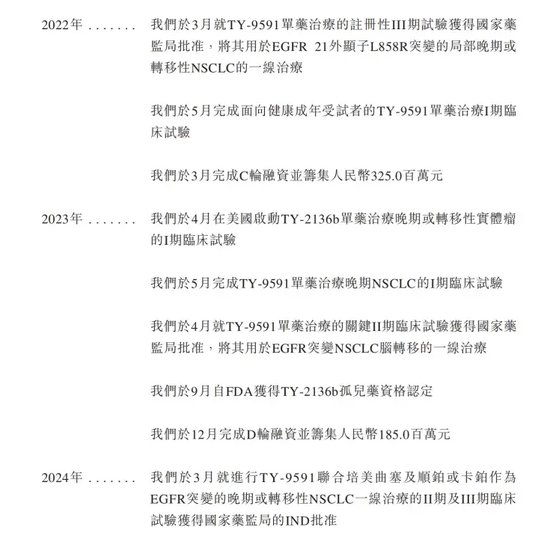

基于市场,同源康医药已建立由11款候选药物组成的管线:包括TY-9591(核心产品),6款临床阶段产品(包括关键产品TY-302和内部开发的关键产品TY-2136b),4款处于临床前阶段产品。

同时从细分产品来看,同源康医药具有一定的竞争力。

据悉,至今全球共有4种CDK抑制剂获FDA批准,且均为CDK4/6抑制剂。同时,全球有33种CDK抑制剂正在进行临床开发,其中,同源康医药是唯一一家研发针对CDK家族不同成员的多款候选药物的公司。

基于具有发展前景的赛道和对产品的看好,同源康医药成立以来获得过多次融资。

2018年—2024年,同源康医药得到了6轮融资,融资总额达9.55亿元。

投资方包括毅达资本、融汇资本、三花弘道、泰基鸿诺、国海创新资本、浙商创投、湘医投基金、厚纪基本、扬子江基金、中金资本、长兴金控等。

值得注意的是,近几年的融资拉升了同源康医药的估值。

2018年6月,同源康医药获2000万元天使轮融资,投后估值为1.3亿元。

2023年12月,同源康医药完成了D轮融资,其投后估值达到30.84亿元。

也就是说,5年多,其估值增长了近23倍。

亏损约8亿

但同源康医药目前尚未有产品实现商业化,近几年已亏损约8亿元。

具体来看,2022年、2023年及2024年一季度(下称“报告期”),同源康医药的期内总全面亏损分别为3.1亿元、3.8亿元及1.1亿元。合计亏损约8亿元。

究其亏损原因,为高昂的研发开支。

报告期内,同源康医药的研发开支分别为2.3亿元、2.5亿元及6470万元。

对于无产品上市、持续亏损的生物制药公司而言,是否有足够资金支撑产品研发成功并上市,是其经营可持续性的首要考验。

在营运资本方面,同源康医药的现金储备较低,截至2024年5月31日,现金及其等价物仅为1.2亿元。

同时,公司的负债水平较高,截至同期,流动负债总额达到13.7亿元,流动负债净额达到11.6亿元。同源康医药在招股书中表示,公司目前的财务可行性自2023年9月末起可维持超过27个月。

基于资金需求,同源康医药曾通过出售子公司的方法来回笼资金。

2024年1月,同源康医药将其全资子公司上海雅葆的全部股份转让予一名独立第三方,获得股份转让款3490万元。

创始人套现

5年多,同源康医药估值大幅增长,但背后却有隐患。

一方面,存在着创始人低价进、高价出的套现行为。

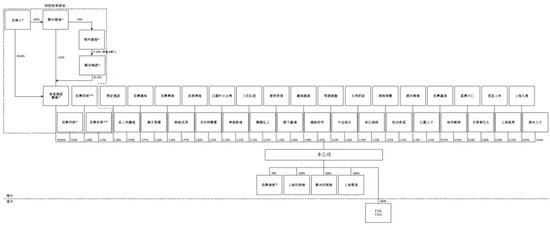

从股权结构来看,上市前,公司创始人吴豫生通过泰基鸿诺医药,间接持股30.96%。

据招股书,吴豫生担任同源康医药的董事长、执行董事、总裁,且为控股股东之一。同时,吴豫生也是其研发团队的核心人物之一。

吴豫生与朋友曾低价入股同源康医药,后又与其他股东一道抛售同源康医药的股权,合计套现4302万元。

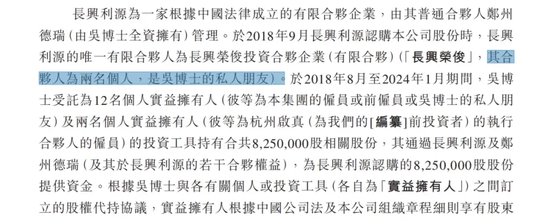

招股书显示,长兴利源的普通合伙人为郑州德瑞医药科技有限公司。郑州德瑞医药科技有限公司是吴豫生全资拥有的公司。长兴利源的有限合伙人为两名自然人,系吴豫生的私人朋友。

2018年9月,长兴利源以1元/股的价格认购同源康医药1700万股股份。

2021年7月—9月,含长兴利源在内的三家机构股东对外转让同源康医药3.9%的股份,对应的股份交易价格为4.2元/股,股份转让款为4302万元。其中,长兴利源累计对外转让同源康医药135万股股份,对应的股份转让款为567万元,相对当初入股价格1元/股,收益率为320%。

另一方面,融资过程中,同源康医药与部分投资者约定了包括但不限于股份随售权、赎回权等特殊权利。也就是说,若此次IPO失败,同源康医药存在股权赎回的问题。

按照协议约定,上述投资者拥有的赎回权在该公司递交招股书的前一日起失效。

同源康医药IPO失败,或未能自提交IPO申请日期起计14个月内完成上市,这项权利将自动恢复,届时同源康医药需履行股份赎回的义务。截至2023年三季度末,同源康医药权益股份赎回负债项的对应金额为9.70亿元。

招股书显示,截至2024年1月22日,对于上述各轮融资所得的资金款项,同源康医药已使用了80%。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 股票配资申请